4亿日活的快手,值不值2100亿

出 品 | 异观财经

作 者 | 炫夜白雪

港股上市公司当中,快手算得上互联网企业的第一梯队,目前快手总市值 2092.04 亿港元,接近 2100 亿。但是对于已经进入业绩兑现期的快手而言,市场的分歧却并不小。

那么问题来了,快手到底值不值 2100 亿?有泡沫?还是被市场给低估了?如今的快手,我们该如何给它估值?是短视频内容平台,还是直播电商平台?可灵 AI 的领先,那是否说明快手已成为 AI 公司?

一、 用户规模:庞大的用户基础是互联网公司的重要资产。快手的月活跃用户数(MAU)和日活跃用户数(DAU)是衡量其市场影响力和用户粘性的关键指标。用户规模越大,意味着公司潜在的商业变现机会越多。

根据最新财报披露,快手应用的平均日活用户和平均月活用户分别达到 4.08 亿及 7.12 亿,分别同比增长 3.6% 和 2.1%。快手日活用户同比保持增长,在此之前,其日活用户的峰值是 24Q3 的 4.075 亿。

值得一提的是,2022 年以来,快手严控三费(营销、行政、研发)开支,在营销费用整体收紧的前提下,还能实现了用户增长,非常不错。

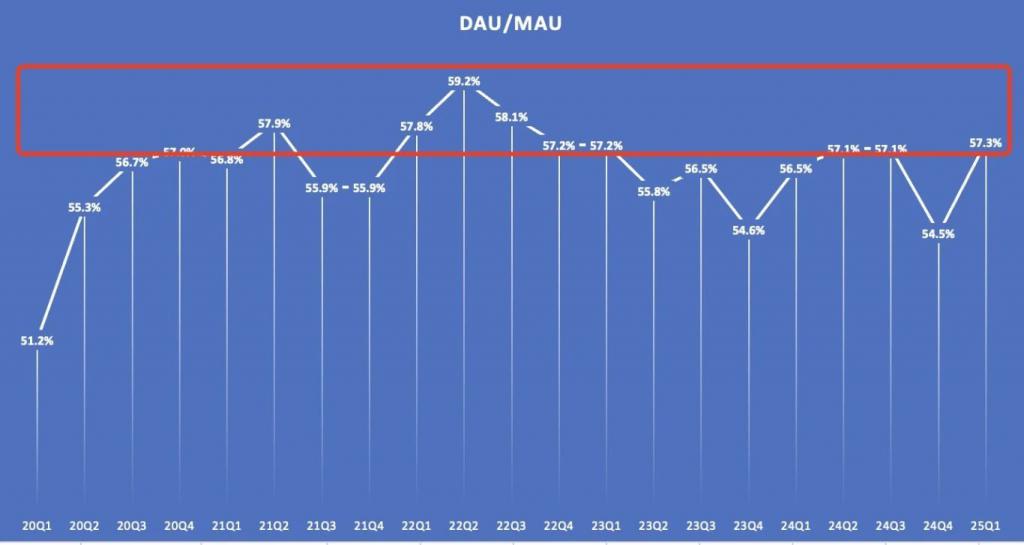

日活用户日均使用时长本季度达到 133.8 分钟,创历史新高。DAU/MAU 能够反映平台用户使用频率及留存能力,快手本季度 DAU/MAU 为 57.3%,从历史数据来看,位于高位数值区间,公司用户黏性高。

二、 驱动快手市值业务表现:广告营销是快手成熟业务板块,继续保持增长,但增速较低。海外业务表现较为亮眼,首次实现单季度整体层面经营利润转正;可灵 AI 作为快手 AI 战略的合作,表现不俗。

1、 广告营销作为成熟核心业务,一季度实现 180 亿元的收入,同比增长 8%,与去年同期 27.4% 的增速相比,表现略显平淡。

2、 快手电商被包含在其他服务业务板块,该板块一季度收入达到 48 亿元,同比增长 15.8%,增速低于去年同期,但电商业务表现仍然高于行业增速。根据统计局数据,一季度中国实物电商总体增速 5.7%,快手的增速远超行业增速。

3、 可灵 AI 未来有可能成为其他服务收入增长做出更大贡献。可灵作为去年 6 月上线的产品,如也被视为快手新的营收板块,其用户规模持续扩大,除了 C 端用户订阅,可灵 P 端付费用户规模实现高速增长,企业客户数量超过 10000 家,本季度收入达 1.5 亿元。

AI 需要的投入较大,快手研发开支同比增长较快,一季度研发开支同比增长 16%,但在总营收中的占比相对稳定,维持在 10% 左右。

4、 快手海外业务终于不再是累赘,一季度海外整体收入同比增长 32.7% 达 13 亿元,并首次实现单季度整体层面经营利润转正。

目前快手可以说是实现了多元化变现途径,多元化的变现能力有助于提升公司的估值水平。

三、关键财务指标分析:

1、 营收恢复双位数增长:营收是衡量公司业务规模和扩张能力的关键指标。一季度快手总营收同比增长 10.9% 至 326 亿元。快手去年四季度营收增速放缓 8.7%,本季度恢复至双位数增长。

快手营收呈现持续稳定增长态势,说明该公司在业务拓展、用户变现等方面表现良好,有助于提升公司的估值。

2、 盈利能力:净利润、毛利率等盈利指标直接影响公司的估值水平。

净利润方面,快手连续八个季度盈利。一季度净利润近 40 亿元,净利率 12.7%。

一季度,快手毛利由去年同期的 161 亿元,增长 10.4% 至 178 亿元,毛利率为 54.6%。

3、 现金流状况:充足的现金流是公司正常运营和发展的保障。快手期末现金及现金等价物为 116 亿元。经营活动现金流反映了公司核心业务的现金创造能力,一季度快手经营活动所得现金净额为 33 亿元。良好的现金流状况表明公司财务状况稳健,能够支持业务的进一步拓展和创新,对估值有积极影响。

目前快手的广告业务已经非常成熟,并实现稳定的增长,正视 + 重视快手作为科技公司的 AI 能力,应该成为此后看待这家公司的重要视角。快手 AI 赋能分业务的价值释放,也将推动估值上涨。

当然,有些政策风险因素也需要投资者考虑,互联网行业受到严格的政策监管,快手也不例外。相关政策的变化可能对公司的业务运营和商业模式产生影响,投资者在评估快手估值时,需充分考虑政策监管风险对公司未来发展的潜在影响。