大医集团IPO:估值超50亿元,放射外科国产替代中会“填空”就有胜算?

文 | 医药研究社

所谓 " 时势造英雄 ",医疗行业高精技术国产替代的风口,已涌现出大批优质企业。隔段时间就能看到某细分赛道的头部企业冲刺 IPO,这些公司也成为我们了解特定行业的切入口。

比如,最近递表港交所的大医集团,其实就是国内放射外科行业的一个写照。

据招股书,大医集团是创新放射外科解决方案的全球领先企业和引领者,致力构建新一代智能放射外科生态系统。自 2011 年成立以来,该公司已开发一套全面的治疗矩阵,其中包含多个已获批准及 / 或处于开发阶段的解决方案。

值得一提的是,大医集团也是 " 由 A 转 H"。2021 年 6 月,大医集团曾向上海证券交易所科创板提交上市申请并获受理,但同年 12 月又因为上市情况不明朗撤回了 A 股上市申请。

如今,为了继续 " 圆上市梦 ",大医集团赶赴港股也正值机遇期——搭上了国产替代快车,并卡准了全球放疗市场格局重塑的节点。

放射外科国产替代势头越来越足

怎么判断一个行业的国产替代潜力?看市场缺位。

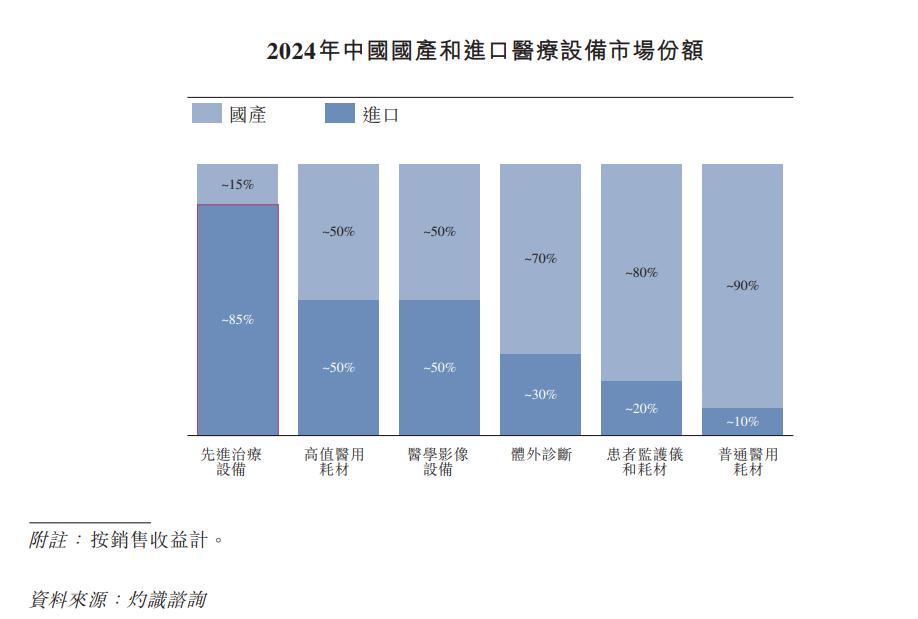

聚焦医疗设备领域,不难发现国内企业的参与度还有不小的提升空间。

根据灼识咨询报告,中国先进治疗设备、高值医用耗材和医学影像设备市场进口商占主导地位,市场份额超过 50%。在以高端放射治疗医疗设备为代表的先进治疗设备领域,进口商的市场份额甚至高达 85% 左右。

另外,在设备消耗方面,灼识咨询的资料显示,截至 2024 年底,美国放射治疗医疗设备人均水平已达每百万居民 11.40 台,而中国放射治疗医疗设备人均水平为每百万居民 2.74 台。这样的数据也反映了庞大的人口基数下,国内放射治疗需求尚未被充分覆盖。

据了解,目前放射治疗的适应症范围包括全身和头部恶性肿瘤,以及三叉神经痛、脑动静脉畸形、帕金森病等脑部功能性及血液神经性疾病。其中,肿瘤放射治疗占主导。

由于人口基数庞大,我国癌症发病率十分高。据国家癌症中心发布的《2024 年全国癌症报告》,2022 年我国新发癌症病例达 482.47 万例,占全球新发病例的 24.1%;死亡病例为 257.42 万例,占全球死亡病例的 26.5%。

防癌治癌问题显然颇为严峻。大众对癌症疾病的认知需要增强,国内制药公司、医疗器械厂商的参与度也亟待提升,以填补市场缺位。因此,近年来政策方面的激励和倾斜十分明显。

大医集团在招股书中提到,《政府采购进口产品审核指导标准》(2021 年版)规定了政府机构采购国产医疗设备和仪器的比例。其中,共有 137 种医疗设备需要从国内生产企业独家采购。对于医用直线加速器、图像引导加速器放射治疗系统等放射治疗设备,国内采购比例要求分别为 75% 和 100%,为国内设备制造商提供了更有利的竞争环境。

此外,医疗设备配置管理放宽。比如,根据《大型医用设备配置许可管理目录(2018 年)》,伽玛放射外科医疗设备配置管理放宽,由国家审批转为省级审批;根据《大型医用设备目录》(2023 年),人民币 3000 万元以下的医疗设备不需要配置许可……

时代红利持续释放,更多国产医疗设备公司被看到,其中大医集团算是较为出色的一个。

稀缺产品加持,大医集团走到台前

在国内放射外科行业,大医集团的存在感很强。

根据招股书,按 2024 年的销售额计,大医集团在中国放射外科医疗器械市场的所有国内参与者中排名第二,在所有参与者(包括国际及国内参与者)中排名第五,市场占有率为 4.7%。

此外,按 2024 年的销售额计,大医集团在中国伽玛放射外科医疗器械市场的所有参与者(包括国际及国内参与者)中排名第一,市场份额为 75.8%,2024 年每 10 台售出的伽玛放射外科产品中有 7 台来自大医品牌。

这样的领先性,依托于具有稀缺价值和技术优势的产品。

根据招股书,截至最后实际可行日期,大医集团核心产品 CybeRay 是唯一获国家药监局及 FDA 批准的具有集成实时成像模块的伽玛放射治疗设备,亦为唯一获国家药监局根据《创新医疗器械特别审查程序》批准的伽玛放射治疗设备。旗舰产品 TaiChiRT Pro 是唯一获批的一体化多射线放射治疗医疗设备。

而上述产品能够率先获批,也是因为抓住了传统放射治疗中的一些痛点。

比如,肿瘤疾病具有动态特性,可能移动和变形,使得准确靶向病变同时保护周围健康组织变得困难。针对这样的问题,CybeRay 配备了四维实时肿瘤追踪技术,能够准确追踪肿瘤的变化,确保精确的照射剂量投射,并根据肿瘤追踪结果实时调整照射剂量和范围。

此外,在传统的放射治疗中,由于需要针对不同设备量身定制个性化治疗计划、医院治疗患者的能力有限等,每个疗程的等待时间通常很长。TaiChiRT Pro 的应用就突出了提效性,其可同时进行 X 射线调强放射治疗和伽玛射线立体定向放射外科,大幅缩短治疗周期。

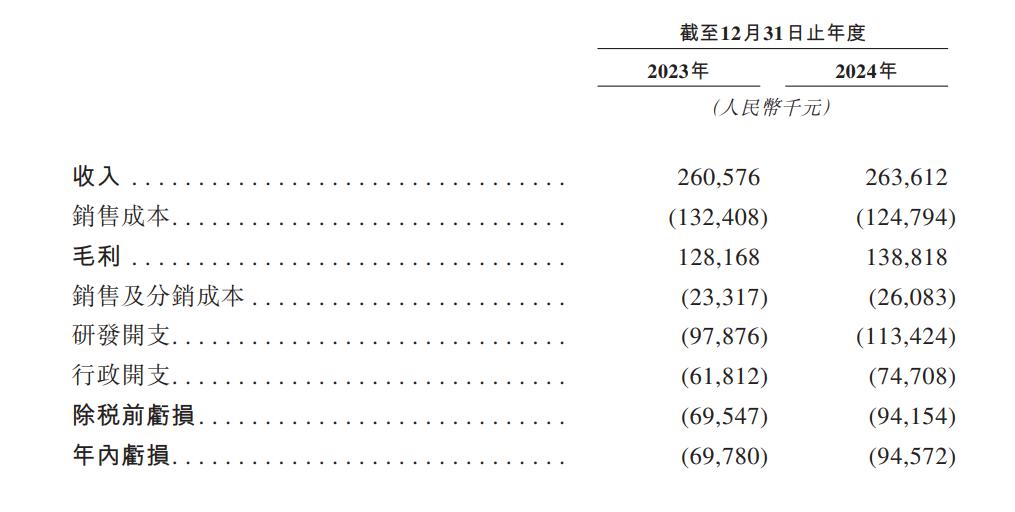

整体来看,大医集团产品创新的方向就是完善治疗手段,解决传统放射治疗设备的应用弊病,进而突出自身业务的差异性。这也带动了一些核心经营数据的提升。招股书显示,2023-2024 年,大医集团营收分别为 2.61 亿元、2.64 亿元,毛利分别为 1.28 亿元、1.39 亿元。

不过,虽然大医集团已经展现出较强的国产替代实力,但放在全球放疗外科市场上其实还不太够看,尤其是相比瓦里安、医科达、安科锐等跨国巨头,仍有不小的努力空间。

从肿瘤到非肿瘤,国产放射外科路还长

当前,大医集团经营规模有限,或涉及到一个产品覆盖程度不够的问题。

招股书透露,在广泛的临床前和临床试验中,放射治疗在高血压、室性心动过速和心房颤动等心脏病,疼痛性关节炎等肌肉骨骼疾病,瘢痕疙瘩等软组织疾病患者中显示出良好的反应率和较小的副作用。特别是在以德国为代表的中欧地区,放射治疗已被国家共识指南推荐为肌肉骨骼疾病和软组织疾病的治疗选择,并已广泛用于非恶性适应症。

国内放射外科在肿瘤治疗上更加得心应手,但在更广泛的非肿瘤性疾病治疗上还处于早期探索阶段,离不开相关企业的业务拓展。

对于大医集团等企业而言,目前也正处在凭卓越的研发能力,扩大产品适应症范围、完善产品治疗系统的关键阶段。

据悉,大医集团通过对多种射线的放射治疗技术、多射线影像技术、智能软件平台及智能算法的深度整合,构建覆盖肿瘤及非肿瘤(例如三叉神经痛、帕金森、AVM 等)适应症的精准放射外科治疗体系,有几款产品已经覆盖了头部功能障碍、动静脉畸形等适应症,预计后续还有有更多非肿瘤适应症提上研发进程。

不过,产品持续升级往往会带来资金紧缺。目前大医集团就存在明显的 " 增收不增利 " 问题。招股书显示,该公司在 2023 年、2024 年分别亏损 6978 万元、9457 万元。截至 2024 年 12 月 31 日,大医集团持有的现金及现金等价物仅 1.26 亿元。

资金焦虑愈发明显,公司上市募资的紧迫性也越来越突出。

当前,投资市场对大医集团的期待还是有的。据悉,在 2022 年 12 月 29 日至 2024 年 2 月 5 日期间的最后一轮融资中,投资者按每股 33.53 元的价格认购共计 2251.69 万股股份,以此计算,大医集团的最新投后估值为 51.35 亿元。

而公司能否真正撑起上述估值,就要看商业化层面的驱动力有多大了。