天风证券净稳定资金率已触及预警线濒临违规 风险覆盖率排名垫底|券商年报

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/秦勉

近期,42家纯证券业务A股上市券商年报披露完毕。

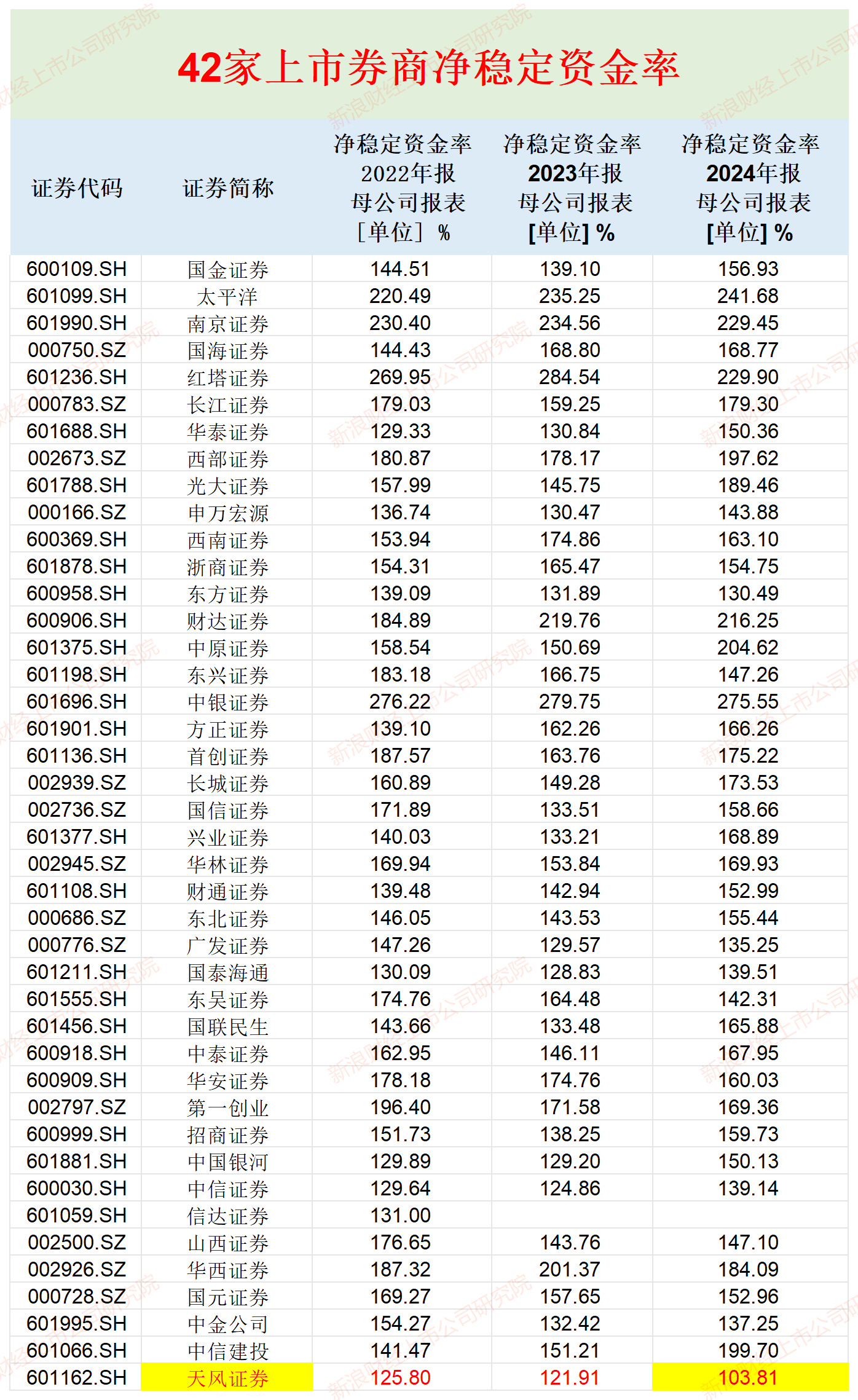

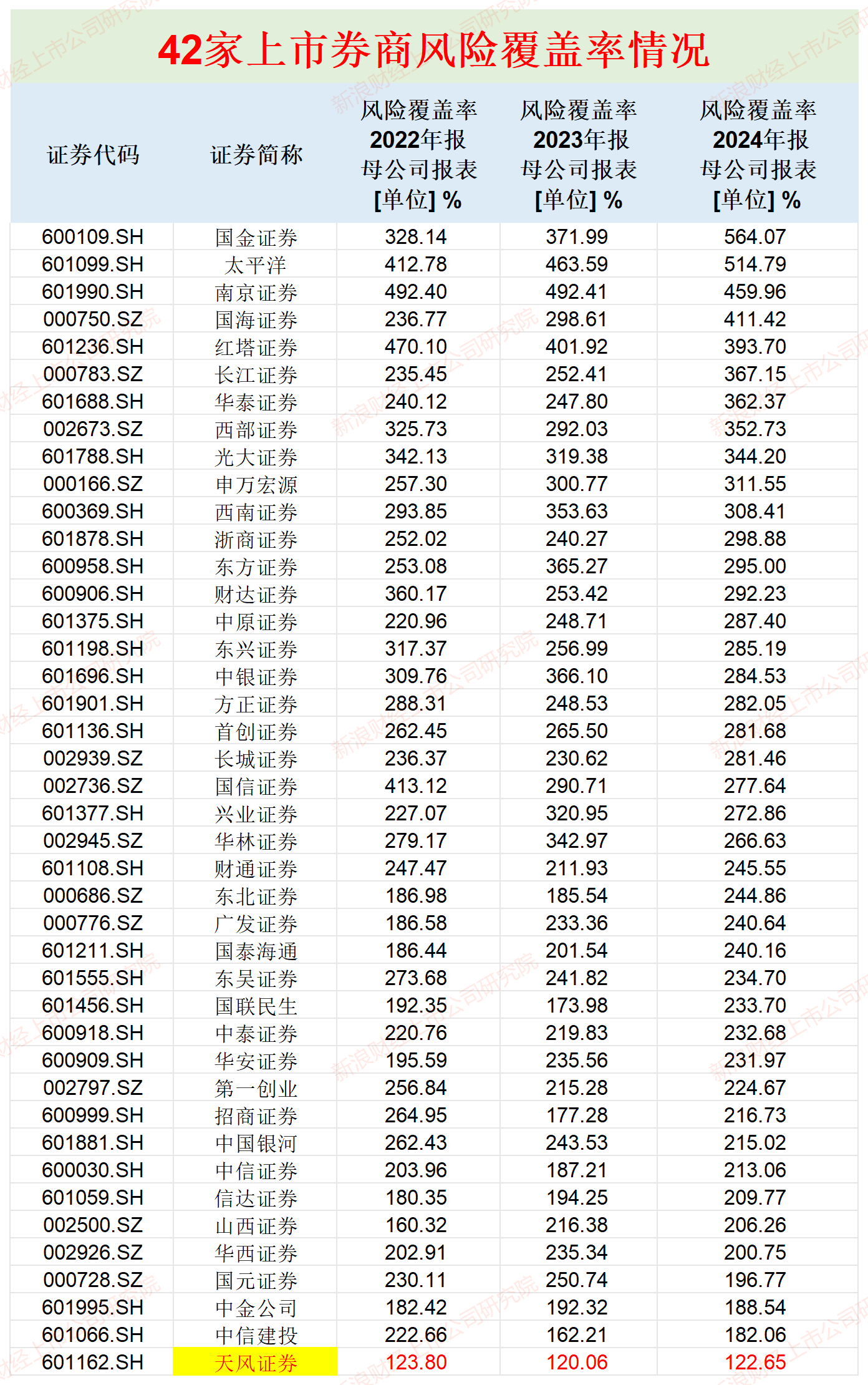

42家券商中,2024年资本杠杆率最高的是太平洋,数值为66.83%;最低的是广发证券,数值为11.98%。流动性覆盖率最高的是太平洋,数值为1963.29%;最低的是山西证券,数值为144.26%。净稳定资金率最高的是中银证券,数值为275.55%;最低的是天风证券,数值为103.81%,不仅触及预警线还马上违反监管规定。风险覆盖率最高的是国金证券,数值为564.07%;最低的依旧是天风证券,数值为122.65%,在预警线附近徘徊。

天风证券不仅上述两项风控指标垫底需关注流动性危机,并且公司2024年是42家券商中唯一亏损的券商。此外,公司也是唯一一家信用减值损失超净利润的公司。上市以来,天风证券一直在募资的路上,但巨额的募资与常年亏损的业绩、寥寥无几的分红形成强烈反差。投资者广泛质疑,天风证券的钱“钱去哪了”,为何还要定增募资。

净稳定资金率已触及预警线濒临违规

证监会《证券公司风险控制指标管理办法》明确了以净资本为核心的风险控制指标体系,同时对风险覆盖率、流动性覆盖率、净稳定资金率、资本杠杆率等作了强制性规定。

其中,净稳定资金率是衡量券商长期流动性风险的核心指标,计算公式为:可用稳定资金 / 所需稳定资金 × 100%。监管规定不得低于100%,预警线为120%。

来源:wind

来源:wind

2024年,42券商中净稳定资金率最高的是中银证券,数值为275.55%;最低的是天风证券,数值为103.81%,不仅触及预警线还马上违反监管规定。

事实上,天风证券的净稳定资金率已经连续多年垫底,2022-2024年的数据分别为125.8%、121.91%、103.81%。2022年和2023年,天风证券的净稳定资金率已经接近预警线,而2024年直接触及预警,马上到达100%的最低标准。

事实上,天风证券上市后一直募资(IPO、配股、定增合计144.56亿元),但可用稳定资金与所需稳定资金为何那么紧张?极端情况下是否会引发流动性危机?

风险覆盖率排名垫底

天风证券不仅净稳定资金率已触及预警线濒临违规,而且风险覆盖率排名垫底。

42家券商中,2024年风险覆盖率最高的是国金证券,数值为564.07%;最低的是天风证券,数值为122.65%,在预警线附近徘徊。

来源:wind

来源:wind

事实上,天风证券风险覆盖率常年垫底且接近预警线。2022-2024年,公司风险覆盖率分别为123.8%、 120.06%、122.65%。

风险覆盖率作为券商资本充足性的“晴雨表”,是券商风险控制体系的核心指标之一,其计算公式为:风险覆盖率=净资本/各项风险资本准备之和×100%。。监管要求不得低于100%,预警线为120%。

其中,净资本反映券商的资本实力(核心净资本+附属净资本),风险资本准备则涵盖市场风险、信用风险、操作风险等潜在损失所需计提的资本。该指标越高,表明券商资本对风险的覆盖能力越强,综合抗风险能力越优。

通过净稳定资金率、风险覆盖率等指标垫底的情况综合分析,天风证券的抗风险能力在42家上市券商中处于最弱的等级。

令人生疑的是,在上市后不断募资(IPO、配股、定增合计144.56亿元)的背景下,公司的风险为何总是难以出清?风险覆盖率为何总是在预警线徘徊?

市场对天风证券的质疑也不绝于耳。包括公司巨额资金是否通过私募资管流向原大股东“当代系”,当代系”债务爆雷对天风证券的间接影响有多大等。

定增募资必要性被监管问询

天风证券不仅上述两项风控指标垫底,还是42家券商中唯一亏损的券商。此外,公司也是唯一一家信用减值损失超净利润的公司。

2021-2024年,天风证券归母净利润分别为5.86亿元、-15.09亿元、3.07亿元、-0.3亿元,不仅经常亏损,还常在42家上市券商中排名垫底。

而天风证券经常亏损原因也令人感到不解。比如2024年公司亏损的主要原因是投资收益及公允价值变动收益较去年同期下降,然而2024年“股债双牛”,证券行业自营收入同比增长43%,可天风证券却出现了下降。

更令人感到不解的是,公司常年巨额募资也不能摆脱亏损,而且流动性风控指标垫底也有恶化趋势,投资者须关注天风证券的流动性风险。

2018年10月,天风证券成功IPO,募资9.27亿元;2020年3月,天风证券配股募资53.49亿元;2020年9月,天风证券通过定增募资81.79亿元。在上市不到四年的时间里,天风证券就通过股权融资144.56亿元。

目前,天风证券正在推进40亿元的定增,交易所问询融资必要性及合理性,是否有利于提升资金使用效率,是否符合投向主业的相关监管要求。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察