从 “国际IP月嫂” 到冲刺IPO,陈威带领52Toys逆袭之路,为何越走越难?

文 | 创业最前线,作者 | 星空,编辑 | 蛋总

当泡泡玛特凭借自有 IP 矩阵和直营渠道筑起潮玩帝国并引发市场的追捧时,后来者也努力寻找资本市场的 " 入场券 "。

继泡泡玛特、布鲁可之后,5 月 22 日,手握 "52Toys" 的北京乐自天成文化发展股份有限公司(以下简称 " 乐自天成 ")向港交所递交了上市招股书,试图成为第三家登陆港股的内地玩具厂商。

不过,根据乐自天成招股书披露的信息,该公司目前仍面临着较大的赎回压力,激烈的市场竞争,6 成收入来自于授权方,毛利率远不及泡泡玛特和布鲁可以及线下门店扩张存在波折等挑战。

在 IP 玩具市场集中度加剧的背景下,乐自天成能否复制泡泡玛特的资本神话,仍是一个谜题。

1、乐自天成估值超 42 亿,递表前刚获万达电影投资

尽管乐自天成旗下的 52Toys 的历史始于 2015 年,但该公司创始人之一的陈威,其创业史可以追溯到 2000 年前后。

陈威是一位 70 后,1999 年他从美术设计相关专业大学毕业,最初是在北京鼓楼附近开了一家游戏机店,销售主机游戏,平时经常去香港和日本进货,同时由于他从小就爱好收藏手办和模型等 IP 衍生品,就买回来很多摆在游戏机店里作为装饰。

结果 , 许多顾客经常对这些手办模型询价,陈威才意识到它可以做成一门生意。

于是在 2000 年,陈威创办了北京创异无限商贸中心,开始从事 IP 衍生品的贸易生意,门店在一年内拓展到多家,也在国内市场逐步代理了日本、美国许多玩具品牌,如 McFarlane TOYS、日本万代 BANDAI 的产品线。

这段时期用他的话叫做 " 给很多国际 IP 当了许多年的‘月嫂’ "。

2008 年,不甘于为人做嫁衣的陈威,选择将玩具代理公司卖给了朋友,因为他笃定 " 要把品牌价值留给自己才有安全感 "。而他在那之后尝试做过广告公司、影视公司、网吧、餐馆等生意,涉猎广泛。

2010 年,陈威认识了《三国杀》桌游的创始人黄今,他们都是毕业就创业,没有打过工,也都对 IP 玩具行业情有独钟,于是两人在 2012 年开始合伙创业。

在 2015 年推出 52Toys 之前,陈威和黄今的创业也走过弯路,他们当时的项目叫 "TOPOP",曾推出过模玩社区 78 动漫和扭蛋线上电商平台 " 玩蛋趣 ",即使有了 52Toys 之后,他们也曾涉足过手机壳、T 恤衫、马克杯、钥匙链等产品类型。

如今在乐自天成的上市招股书中,78 动漫社区、" 玩蛋趣 " 电商平台以及手机壳周边等项目或产品,已不再被提及。

目前,乐自天成提供静态玩偶、可动玩偶、发条玩具、变形机甲及拼装玩具、毛绒玩具以及其他衍生周边,如耳机外壳、纪念章、磁铁、包包、家居装饰和装饰别针等。

(图 / 52Toys 官方商城)

在 52Toys 不断成长的过程中,陈威也带领乐自天成获得了多轮融资。

招股书披露,2017 年 7 月,乐自天成获得了澳银资本旗下华澳龙沣的1500 万元天使轮投资。

不过不到半年时间,华澳龙沣就将其全部持股分别转让给了启明创投旗下的苏州启明融科、弘道资本旗下的苏州弘道五号、成都弘道五号以及重庆盛美四号,套现总额约 3000 万元。

此外,乐自天成同时还获得了苏州启明融科、湖州悦凯、重庆盛美四号及宁波知春的 A 轮融资,融资总额约为 4000 万元,公司投后估值 2 亿元。

此后在 2019 年 2 月、2020 年 1 月和 2021 年 7 月,该公司分别获得 A+ 轮、B 轮和 C 轮融资,投资方包括三千世界、苏州清流、苏州博祥、浙商基金、前海股权基金、深圳中国基金、中金文化基金、体育明星易建联等。

就在乐自天成递交招股书前夕,公司还获得了万达电影旗下的影时光和儒意影业旗下的儒意星辰的 C+ 轮投资,公司的投后估值达到 42.73 亿元。在这轮投资中,乐自天成的创始人陈威因直接转让股份套现 1000 万元。

陈威及其妻子曾丽辉、黄今三人共同持股的天津棠棣之华公司也在此次投资中分别卖出了价值 2727.54 万元和 2045.65 万元的股份。

值得一提的是,在多次融资中,投资方获得了附有优先权的股份,优先权的主要条款包括清算优先权、反摊薄权以及赎回权。

规定显示,若乐自天成在 2024 年之前未能实现合资格 IPO,且投资者无法通过并购或转换股份等替代方式退出,则投资者可选择由乐自天成的管理层陈威、黄今及柏洁进行赎回。

若管理层未能在投资者要求赎回的 60 日内赎回,则投资者还有权要求乐自天成公司解散并清算。

招股书显示,受若干融资协议所发行附带优先权股份的公平值变动影响,2023 年和 2024 年,乐自天成分别录得按公平值计量且其变动计入当期损益的金融负债公平值变动亏损人民币 9100 万元和 1.52 亿元。

金融负债公平值亏损的激增,也印证了该公司的赎回压力陡增。

2、6 成收入依赖授权 IP,海外发展势头迅猛

据「创业最前线」了解,乐自天成的增长故事围绕 " 授权 IP+ 海外扩张 " 展开。

招股书披露,截至 2024 年 12 月 31 日,该公司共拥有超过 100 个自有及授权 IP。其中自有 IP35 个,如 Nook、Sleep、Lilith、猛兽匣、超活化系列等;授权 IP 有 80 个,如蜡笔小新及猫和老鼠。

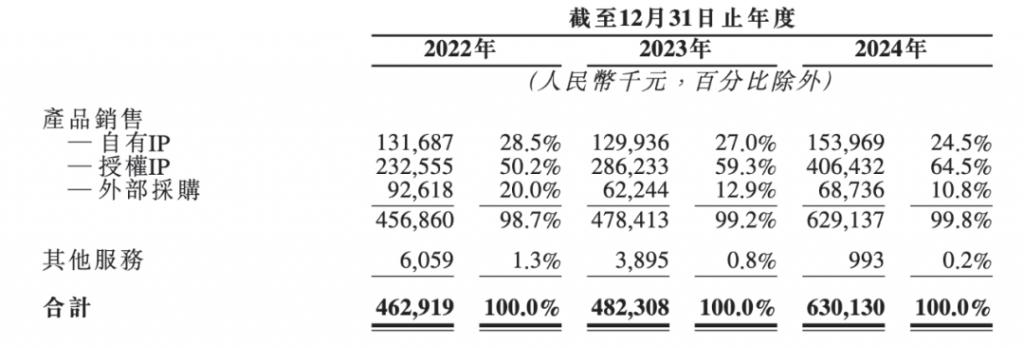

2022 年、2023 年和 2024 年(以下简称 " 报告期内 "),乐自天成的营收分别约为 4.63 亿元、4.82 亿元和 6.3 亿元。

其中,自有 IP 的营收贡献分别为 1.32 亿元、1.3 亿元和 1.54 亿元,占比分别为 28.5%、27% 和 24.5%。

授权 IP 贡献的营收分别约为 2.33 亿元、2.86 亿元和 4.06 亿元,占比分别为 50.2%、59.3% 和 64.5%。可见,授权 IP 的营收占比呈现增长趋势,且在 2024 年贡献了超过 6 成以上的营收。

(图 / 招股书)

2024 年,乐自天成的蜡笔小新玩具整体实现 GMV 超过 3.8 亿元,该公司 2024 年的总 GMV 是 9.3 亿元,即蜡笔小新一个授权 IP 带来的 GMV 就占公司总额的约 40.9%。

这种高度依赖单一 IP 的模式,使得公司命运与版权方深度绑定。

多年前,陈威将自己在国内做国际品牌的代理商形容为 " 月嫂 ",如今他们的主要收入依赖授权 IP,又有点像 "IP 租客 " 了。

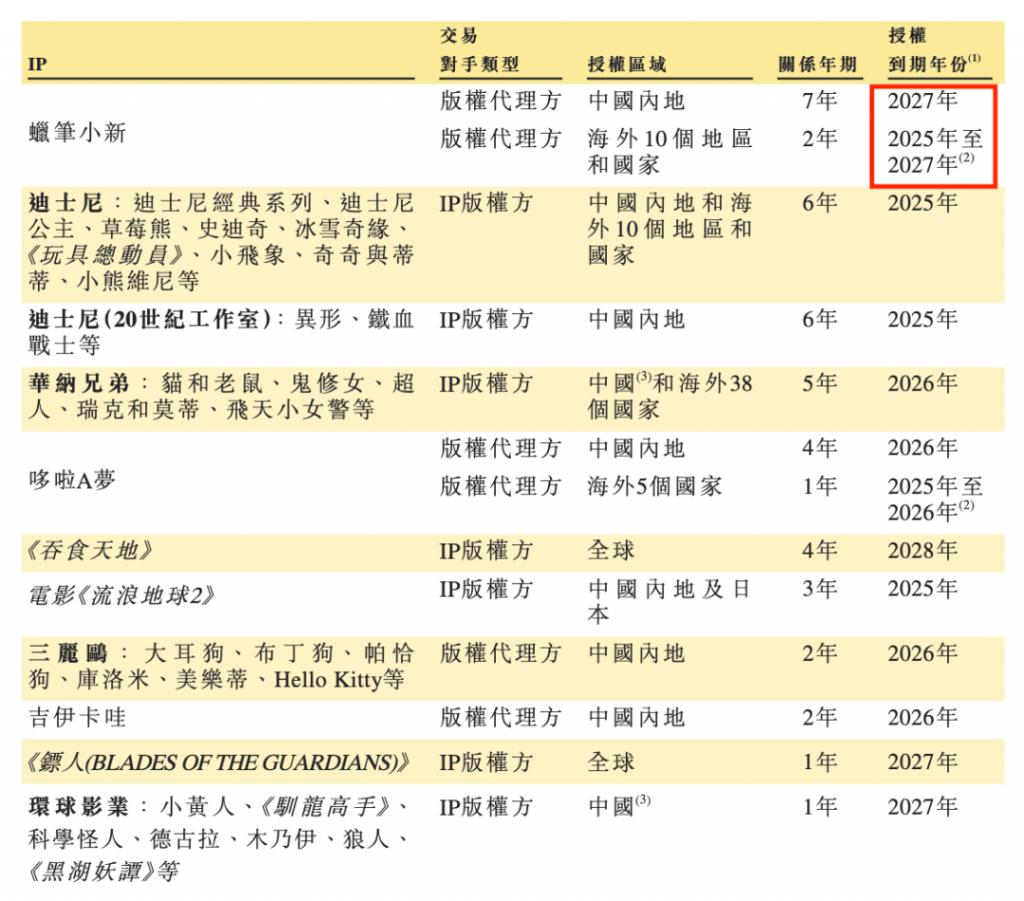

乐自天成披露蜡笔小新在中国内地的授权到期年份是 2027 年,而海外 10 个地区和国家的授权到期分别是 2025 年至 2027 年。未来若无法续签,业绩可能受到较大影响。

(图 / 招股书(乐自天成部分授权 IP 的到期时间))

相比之下,泡泡玛特 2024 年的授权 IP 带来的营收占比则仅有 12.3%,他们通过与艺术家合作孵化的 IP 营收占比高达 85.3%,将命运牢牢掌握在自己手中,且通过持续孵化新 IP 形成矩阵,提高了抗风险能力。

报告期内,乐自天成的年内亏损及全面开支总额分别约为 -170.8 万元、-7193.4 万元和 -1.22 亿元。经调整年内利润分别约为 -5675.4 万元、1910.3 万元和 3201.3 万元。

乐自天成在业务方面也依赖经销渠道,经销商主要包括:大型玩具零售商、连锁书店、精品百货连锁店、电影院连锁店、交通枢纽运营商和信誉良好的连锁零售商;少数经销商是博物馆、游乐场及旅游景点。

报告期内,该公司在中国及海外分别共有 336 家和 90 家经销商,来自经销商的收入分别约为 3.09 亿元、3 亿元和 4.21 亿元,分别占公司总收入的 66.7%、62.1% 和 66.8%。

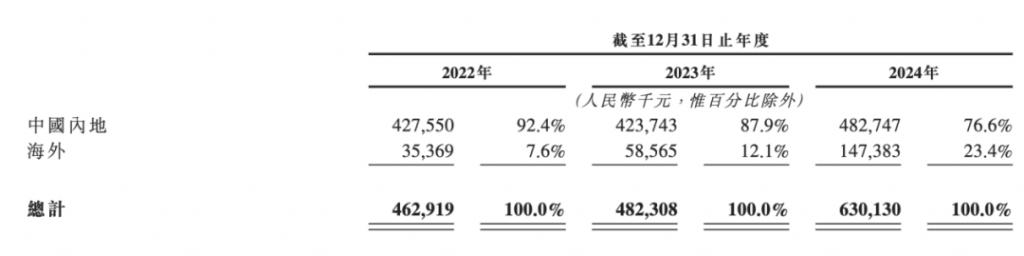

海外市场成为乐自天成的第二增长曲线,报告期内,该公司的海外市场营收分别约为 3537 万元、5857 万元和 1.47 亿元,复合年增长率超过 100%。分别占相应期间总收入的 7.6%、12.1% 和 23.4%。

不过,由于该公司对海外市场的拓展,也导致公司的存货从 2023 年的 8440 万元增长到 2024 年的 1.54 亿元,存货风险骤然加大。

此次冲刺 IPO,乐自天成计划将融资额中的最大份额(约 25%)用于拓展直营渠道,其中 9% 将用于未来 3 到 5 年在中国内地建立及经营超过 100 家自营品牌店。

此外,约 16% 的募资资金将用于未来 3 到 5 年内在东南亚、港澳台、日本、美国等地建立超过 100 家自营品牌店。

不过,从过往报道与乐自天成披露的信息来看,他们的线下直营门店扩张并不顺利。

2021 年 9 月,陈威在泰合资本的活动上表示,52Toys 的品牌直营店已经开出十余家,计划是未来一年内在全国范围内开出 100 家直营品牌店。

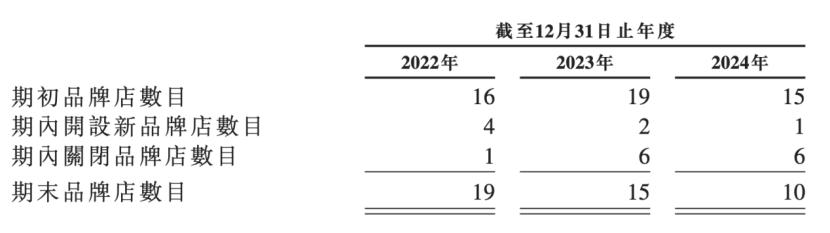

乐自天成招股书显示,该公司在 2022 年初的 52Toys 品牌店是 16 家,到 2022 年年末是 19 家,2023 年末和 2024 年末分别是 15 家和 10 家,品牌店数量呈现逐年下降趋势。

而且从 2025 年 1 月 1 日至最后实际可行日期期间,他们又关掉了 6 家门店,并新开 1 家门店,也就是说,该公司当前只有 5 家 52Toys 门店在经营。

如此一来,陈威、黄今等乐自天成的管理层,不得不面对未来 3 年国内外拓店百余家的宏大构想与现实中品牌店却 " 越开越少 " 的尴尬。

在理想与现实之间寻找正确的落地方案,成为了 52Toys 渠道扩张的关键挑战。

3、与同行并未拉开距离,毛利率远低于泡泡玛特

尽管陈威曾强调,他们不想做 " 第二个泡泡玛特 ",泡泡玛特更侧重潮玩,而乐自天成更侧重收藏玩具。但作为 IP 玩具同一赛道的两家公司,难免被拿来作对比。

从数据方面也能看出来,乐自天成确实不是第二个泡泡玛特,他们从市场份额、盈利能力、门店规模等方面,都不在同一个水平线上。

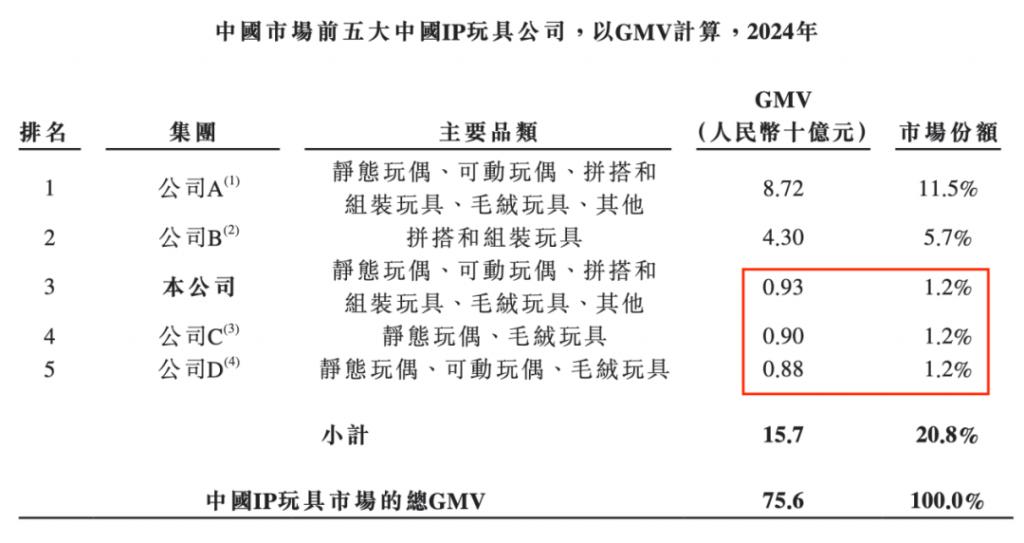

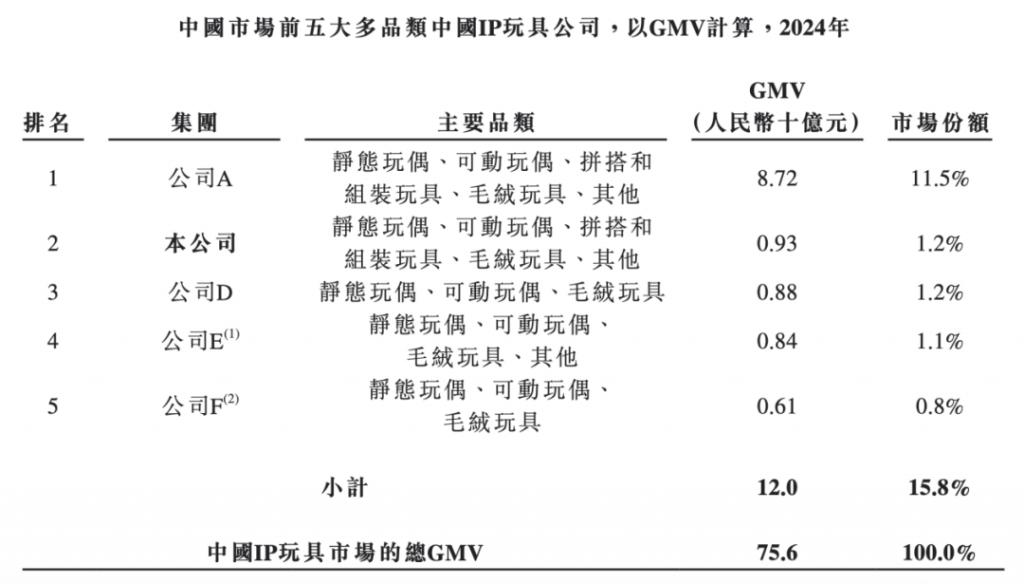

乐自天成的招股书披露,2024 年公司 GMV 为 9.3 亿元,市场份额 1.2%,这一数据让他们在中国市场前五大中国 IP 玩具公司中,排名第三;在中国市场前五大多品类中国 IP 玩具公司中,排名第二;在中国市场前十大 IP 玩具公司中,排名第七。

在中国市场前五大中国 IP 玩具公司、中国市场前五大多品类中国 IP 玩具公司排行榜中,公司 A 以 87.2 亿元的 GMV 和 11.5% 的市场份额排名第一,根据公开资料不难推断,这家公司就是泡泡玛特。

泡泡玛特在中国市场前十大 IP 玩具公司排行榜中,也位居第二,仅次于来自丹麦的乐高。

值得一提的是,乐自天成 1.2% 的市场份额,在市场排行中与公司 C、公司 D 以及公司 E 并未拉开距离,他们的市场份额也分别为 1.2%、1.2% 和 1.1%。乐自天成面临激烈的行业竞争,其行业地位稍有不慎就可能会被同行反超。

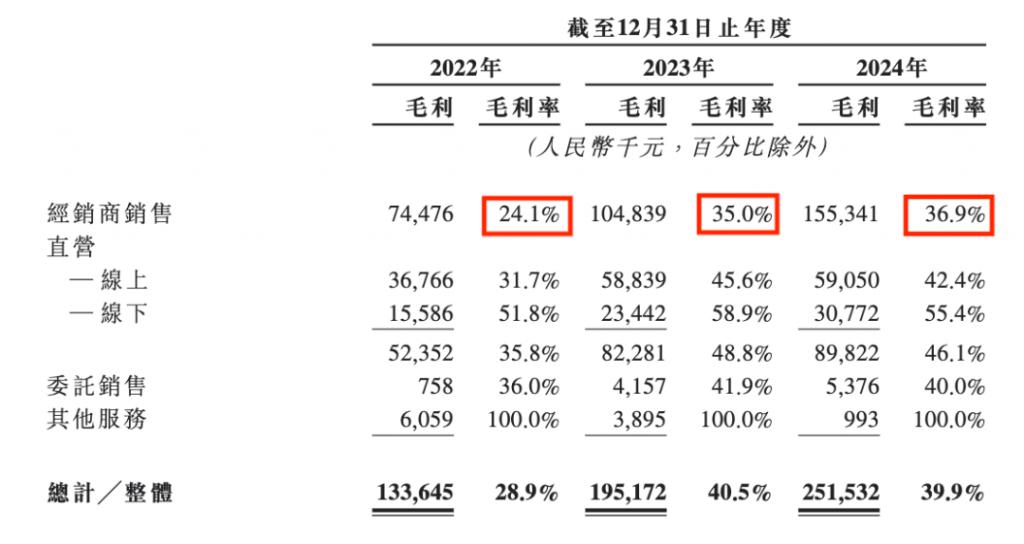

在毛利率方面,乐自天成报告期内分别为 28.9%、40.5% 和 39.9%,远低于同期泡泡玛特的毛利率 57.49%、61.32% 和 66.79%,也低于布鲁可的毛利率 37.91%、47.33% 及 52.6%。

报告期内,乐自天成的 "IP 授权成本 " 分别为 3380 万元、2320 万元和 4580 万元,占销售成本的比例分别为 10.26%、8.08% 和 12.1%。

泡泡玛特的 " 设计及授权相关成本 " 占销售成本的比例则是 8.14%、9.71%、11.7%,若泡泡玛特刨去设计成本,其授权成本占销售成本的比例可能会更低。

可见,依赖授权 IP 的乐自天成在授权成本占比方面整体要高于泡泡玛特。

加上乐自天成营收来自经销模式占比更大,他们在经销商采购价格方面,会给出一定水平的折扣价,此举也会压缩利润空间,导致整体毛利率不及以直营渠道为主的泡泡玛特。

与乐自天成仅有 5 家品牌店相比,泡泡玛特的门店规模在 2024 年突破了 400 家。

总而言之,在盈利能力方面,乐自天成的确逊于泡泡玛特。

陈威曾公开强调,他认为在 IP 玩具领域," 产品一定比渠道重要 "。这意味着 IP 玩具公司打造爆品的能力至关重要。

从财报信息显示,泡泡玛特 2024 年实现了 THE MONSTERS、MOLLY、SKULLPANDA 和 CRYBABY 4 大 IP 营收突破 10 亿元,13 大 IP 营收过亿,其中 LABUBU 在全球范围内的爆火还让 THE MONSTERS 的营收突破 30 亿元大关。

布鲁可在 2024 年也有 1 个 IP 营收超过 10 亿元,就是奥特曼,另外还有 3 个 IP 营收过亿,它们分别是变形金刚(4.5 亿元)、英雄无限(3.1 亿元)和假面骑士(1.7 亿元)。

而乐自天成则披露,2024 年蜡笔小新玩具整体实现 GMV 超过 3.8 亿元,草莓熊和猛兽匣则是在过去 3 年里,累计 GMV 分别超过了 2.7 亿元和 1.9 亿元。

在打造爆品方面,乐自天成或许也需要向泡泡玛特和布鲁可学习。

在 IP 玩具的下半场,谁是第二个泡泡玛特并不重要,重要的是谁拥有可持续的 IP 孵化能力、全链条的成本控制能力,以及穿越周期的用户粘性构建能力。

无论乐自天成此次 IPO 是否成功,他们都还有很长的路要走。