厦门第一企业盯上重组红利

四年入主 5 家上市公司,染指尚德电力、忠旺集团、天邦股份、祥光铜业。厦门国资对资产重组情有独钟。

而且,被收购企业涉及光伏、铝业、养猪、家居、铜业等等,所属产业不一而足。其动作频率之快,出手迅捷阔绰,在如今的经济环境下相当少见。

厦门建发与国贸控股、象屿集团并称厦门国资 " 三剑客 "。三大集团均豪居世界 500 强。三家企业从供应链管理和房地产起家,构建起规模庞大的产业 + 金融投资商业舰队。

背靠厦门经济特区 45 年的跨越式发展,背靠福建这一经济大省,放眼各地国资,综合实力能够在厦门国资体系之上的并不多。

凭借庞大的资产规模,高信用的国资背书,厦门国资舰队开始用资本杠杆撬动其发展的第二曲线。其中尤其耀眼的就是 " 建发系 ",近年来在中国资本市场上横冲直撞,纵横捭阖,寻觅各种投资机会和重组红利。

在国资收缩战场,聚焦主业的大背景下,以建发集团为代表的厦门国资多少有些另类,也容易引起质疑。但很多投资价值,也许就藏在这些看起来已经进入危局的企业里。

收购

摘掉 ST 帽子的第三天," 浙江猪王 " 天邦食品,就迎来了自己的 " 白衣骑士 "。

根据 5 月 8 日晚间的公告,厦门建发物产联合南宁漓源粮油,驰援 7.4 亿元,分别获得天邦 2 亿股票。但值得注意的是,重整完成后,现任实控人张邦辉依旧掌控天邦食品,仍将是最终的话事人。

建发物产自己就是粮油商贸的巨头企业,2024 年营业额超千亿元,年经营总量近 3500 万吨,玉米、高粱、大麦、葵花籽粕等进口量都稳居全国前三位。 入股天邦,能够产生上下游协同的产业联动,更有机会扭转天邦的困局。

投资规模上来看,这次出手只能说是建发系的小试牛刀。

1980 年,伴随着厦门经济特区成立的春风,建发集团的前身——厦门建设发展公司正式诞生。彼时的建发是特区招商引资唯一窗口,兼具政府和企业双重功能,后从单纯的 " 窗口经济 " 转型为多主业并进的产融一体巨头。

如今,建发集团旗下拥有建发股份、建发国际、建发物业、建发新胜、美凯龙(A+H)、建发合诚 7 家上市公司,还参股了厦门航空、厦门国际银行、厦门国际信托等企业。

凭借独特的中式建筑风格,建发房产更是逆袭至中国房企第 7 名,2024 年营收突破 1400 亿元,归母净利润达到 43 亿元,成为房地产周期下行,大型房企纷纷暴雷中的一股清流。

根据福建省发布的数据,建发集团以 7834.28 亿元位列福建企业榜首,国贸控股和象屿集团排在二三名。业务涵盖供应链、房地产、旅游展会、医疗健康和新兴产业投资等。

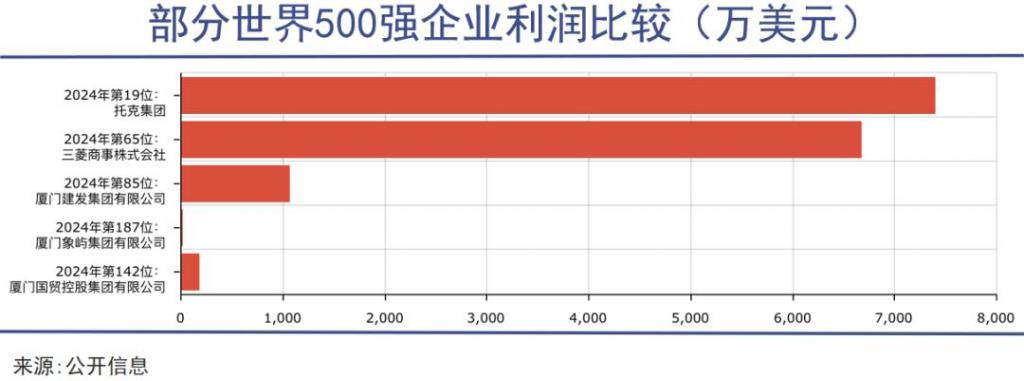

建发集团更是跻身全球 100 强,位居第 85 名,体量比中粮集团还要大,在贸易大赛道中仅次于托克集团和三菱商社。

建发在中国资本市场搅动风云,要追溯到 2021 年。当年 8 月,建发房产以 5.46 亿元收购合诚股份 16.46% 的股权,此后又不断注资增持。次年,公司更名为 " 建发合诚 ",曾经的 " 监理第一股 " 正式并入建发体系;

2023 年 6 月,建发股份及旗下房地产公司联发集团共同斥资 62.86 亿元,将美凯龙 29.95% 的股权收入囊中。曾经的 " 中国最大家居卖场 " 红星美凯龙因此在危局中获救,成为建发一员;

5 个月后,另一家厦门国企信息集团收购了电工合金,后者主营铜母线产品;

2024 年 11 月,建发旗下常熟光晟新能源成为 ST 中利产业投资人,最终花费 4.75 亿元,拿下 20% 的股权,成为这家光伏困难户的大当家。仅仅一个月后,市场传来消息,建发即将接手尚德电力;

同在 11 月,兄弟公司厦门象屿宣布,控股股东象屿集团成为昔日 " 亚洲铝王 " 忠旺集团的产业投资人,筹划设立 " 新忠旺集团 ",与此同时,象屿集团还要帮助厦门象屿,啃下后者持有的江苏德龙 89.74 亿元的债权。

汇总起来,厦门国资在四年时间里连吞 5 家上市公司,建发则连下三城,频率之高、速度之快,整个市场少见。

整合

商贸物流是现代商业的根基,无论是钢铁矿产还是农产品,无论是能源化工还是电子消费产品,只有通联上下游,才能真正创造价值。

背靠中国这个最大的消费市场,以厦门特区的政策及沿海地理优势,辐射全球,厦门这块神奇的土地上,已经诞生了三家世界 500 强巨头。

眼下,三家企业正在通过资本杠杆撬动第二增长曲线,只是具体策略有所区别。

建发的思路,是基于过往积累的各行业深厚洞察,切入下游产业,再融合自身的物资贸易能力,为其创造新的发展机遇。

房地产方面,建发地产如今已晋级中国 TOP7,联发地产也位居第 32 位,一年拥有 800 万平方米的销售面积,对家居装饰企业来说,这无疑是一座巨大的金矿,其入主美凯龙的逻辑正是如此。

2023 年,建发从原 " 中国家居首富 " 车建新手中接管美凯龙,此后便开始协同运作。首先是,强化与地产业务联动,截至去年底,红星美凯龙与建发在 20 个城市超过 100 个楼盘项目中展开合作,打造从设计到装修再到家居的全方位合作。

但需要注意的是,美凯龙并非家居制造商,而是家居卖场。传统商超如万达都陷入困境,何况曾过于重视 " 高端消费 " 的美凯龙。

为此,建发试图打破固有边界,将美凯龙塑造成一个无所不包的商业体。从原来的卖家居到卖汽车,从之前装修设计服务到布局餐饮、社邻服务等新业态,甚至还可以在美凯龙打台球、喝咖啡、入住酒店,未来不排除引入教育培训、体育运动、婚纱摄影、超市等业态,俨然一个大杂烩的购物中心。甚至还计划帮助美凯龙把家具卖到海外。

但转型两年来,效果差强人意。建发接手后,美凯龙共计亏损 57 亿元,过去三年盈利总和全部吞噬。5 月 13 日,原掌舵人车建新被立案调查并实施留置措施,美凯龙的复苏之路蒙上了一层阴影。

打通地产和家居家电的愿望很美好,商业逻辑也相当通畅,但此前美的置业和美的集团也没有实现。时至今日,建发的这场商业大实验还在继续。

除了家居卖场,建发对光伏行业也情有独钟。

2023 年 8 月,一家名为常熟光晟新能源的公司注册成立,股权穿透后发现,该公司隶属于建发股份。

从之后的一系列动作来看,这家公司就是建发整合光伏资产的投资平台。ST 中利因深陷隋田力专网通信案赔了个底掉,建发趁机介入,后又马不停蹄接管尚德电力,在光伏领域的野心展露无遗。

相同的是,ST 中利和尚德电力都已经烂到了根,王柏兴曾打着 " 光伏扶贫 " 的旗号,操控中利集团全面转向光伏产业,但后期因侵占上市公司利益被监管层重罚,早已无力回天;

尚德曾拥有中国太阳能行业至高无上的荣耀,施正荣也因此成为中国首富,但后来的话事人顺风光电也被曝资金链断裂,东方资产入主仅一个月后,建发又出手接管。

不同的是,建发收购 ST 中利付出了真金白银,但对尚德(据传)是 " 只负责运营,并不注入资金。"

建发在光伏领域的优势,在于大型电力企业的资源,建发表示要推动中利进入各大电力投资集团的采购名单。但如今光伏全产业链仍在产能过剩的泥沼中挣扎,头部企业隆基、通威都在经历巨亏,建发在这个过程中可以低价获得行业资源和产能,但想要获得经营利润,还需要等待一段时间。

抉择

在建发开动并购战车,轰鸣向前的时候,厦门象屿和厦门国贸两家上市公司却表现出逐渐冷静的迹象。

厦门象屿曾决定注资忠旺集团,忠旺由原东北富豪刘忠田创立,曾位居亚洲第一大、全球第二大铝型材生产企业,被称为 " 亚洲铝王 "。

但自 2019 年起,忠旺起深陷债务、退市、虚假贸易等多重危机。刘忠田甚至因涉嫌从美国卷走巨款,而被美国司法部判处 465 年的监禁。

和建发相似,象屿的主营业务也是供应链管理,但其金属资源品类更为突出,2024 年金属矿产业务营收就达到 2149 亿元,占比接近六成。

去年 11 月 20 日,厦门象屿公告公司将与控股股东象屿集团联合重整忠旺集团,公司拟出资 6.9 亿元。然而,仅仅 10 天后,厦门象屿决定放弃参与对新忠旺集团的投资。象屿集团将继续作为重整投资人,收购并控股新忠旺集团。

在破产重组收购中,投资人半道反悔的并不罕见。但对于同样的资产,控股股东继续看好,上市公司厦门象屿却中途离场。与此同时,象屿集团还帮厦门象屿 " 吞下 " 其对德龙镍业的高达 89.74 亿元的债权。可以看出,母公司护犊子的心态十分明显。

厦门国贸则更为收敛,公司多次强调要聚焦供应链管理核心主业,拓展健康科技新兴业务。

近两年来,厦门国贸已经做出五次剥离资产的决定,相继将旗下国贸期货、国贸启润资本、担保小贷公司、资产管理公司及国贸金融中心开发有限公司股权卖给母公司,合计回血 46.45 亿元。

供应链企业体量庞大,但盈利能力极低,且受国际经济形势影响巨大。厦门三剑客总资产合计超过万亿,但供应链主业毛利率只有 2% 左右,净利率甚至不到 1%。因此,提升盈利水平,其实是厦门国资几家兄弟公司共同的核心驱动力,只是在具体做法上有激进保守之分。

破产重整中,建发、象屿可以凭借资本优势,以打骨折的低价收购各行各业的资产,但无论是美凯龙、ST 中利,还是祥光铜业、尚德电力,都需要付出巨大的精力,抽调投融资、运营、管理等专业人员前往驰援受困企业。

这必然是一场风险极高的游戏,但机会往往就在这样的风险之中蕴藏。

写在最后

1993 年,六位来自瑞士的金属交易商在荷兰阿姆斯特丹创立了托克集团,后来公司总部搬迁至新加坡——这个身处马六甲海峡咽喉要道的核心港口。

凭借 " 狮城 " 卓越的地理位置,托克靠 " 搬运 " 全世界各地的大宗货物,跻身世界 500 强,成为全球供应链翘楚。2023 年营收高达 2443 亿美元,排在世界第 19 位。

基于出众的产业洞察,高超的期货风控,以及产业链布局,其利润率能够达到 3%,在供应链赛道已经相当优异。且仅靠建发 1/5 的员工,就创造了后者 7 倍的利润。相比之下,中国大宗商品贸易公司因为复杂的原因,难以获得如托克公司那样的高利润率。

凭借资本优势和供应链能力进行资源整合,成为厦门同业们博取更高利润率的方向。这样的谋局是否能够最终获得成功,可能还需要静待一轮新的周期繁荣,才能检验。

本文来自微信公众号 " 巨潮 WAVE",作者:谢泽锋,编辑:杨旭然,36 氪经授权发布。