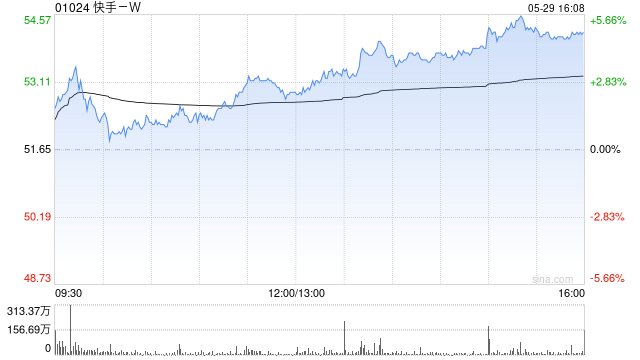

交银国际:维持快手-W“买入”评级 升目标价至64港元

热点栏目

热点栏目

交银国际发布研报称,基于快手-W(01024)AI算力投入增加抵消成本费用端优化,基本维持2025年利润预期203亿元,对应2025年经调整净利率14%,较2024年基本持平。考虑可灵领先的视频生成能力及商业化变现潜力,给予估值溢价,基于13倍2025年市盈率,维持目标价64港元,较现价有31%上涨空间,维持买入。

交银国际主要观点如下:

1季度业绩符合预期

快手2025年1季度总收入/经调整净利润326亿元/46亿元(人民币,下同),同比增11%/4%,基本符合该行/市场预期。毛利率同比基本持平,经调整净利率14.0%,营销费用率+1.6个百分点。

1季度分部概览

1)电商GMV同比增15%,其中MAC1.35亿,同比+7%,对MAU渗透率19%,人均花费同比+7%。泛货架GMV占比约30%,商城场域日均动销商家同比增40%+。2)线上营销收入同比增速8%,分行业看,内容消费(高双位数增长)、本地生活(增50%+)投放增长领先。3)直播收入重启增长(同比+14%),签约公会数量/签约主播数量同比增25%+/40%+。4)本地生活持续丰富供给,动销商家/商品数分别同比+81%/71%,月均付费用户同比增73%。5)海外受广告拉动收入同比+33%,首次实现运营层面季度利润转正。6)可灵AI 4月升级2.0版本,1季度实现商业化收入1.5亿元及推理层面边际利润打正。

展望:预计2季度

1)电商GMV同比增14%,达人分销或带动佣金率小幅优化。2)广告恢复同比双位数增长(+12%),其中商城场域广告投放受益于基建完善或促进内循环增长加速,外循环继续受内容消费、本地生活拉动。3)可灵持续释放商业化增量,该行预计全年收入超1亿美元,且有进一步超预期机会,维持推理算力和研发人才投入增加对2025年利润率影响1-2个百分点预期。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君