鲍威尔“鹰”姿勃发!债市降息梦碎 交易员紧急调仓

美联储主席鲍威尔的最新表态彻底浇灭了债券交易员的降息热情。随着央行明确表示不急于启动宽松周期,投资者正重新评估利率政策前景。

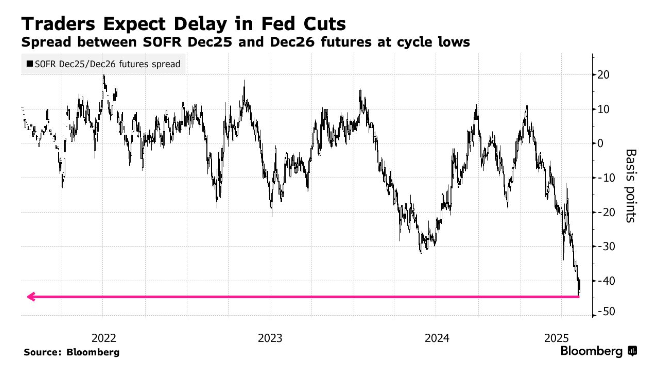

上周鲍威尔重申央行将保持观望立场后,交易员迅速调整头寸,将2025年降息幅度预期下调至不足75个基点,并将第一次降息时点推迟至7月。

这一预期能否维持将取决于未来数周美国经济与通胀走势。周二即将公布的CPI数据都可能引发市场再度转向。鲍威尔警告称,在政策制定者寻求厘清关税政策影响之际,特朗普大规模提高关税正同时推高通胀与失业风险。

“债券市场正在接受这样一个事实,即通胀将高于最初的预期,这对于投资者认为美联储会介入并降息的观点来说,是一个复杂因素,”PGIM固定收益联席首席投资官Greg Peters表示。他所在机构管理着超过8500亿美元资产。

期权市场涌现大量对冲头寸,押注美联储今年可能按兵不动,甚至有仓位开始预期2025年全年不会降息。相比之下,在最新非农数据展现4月就业韧性之前,互换合约还显示市场预计下月就会启动降息。

与此同时,华尔街机构对今年降息幅度的预测从0到125个基点不等,凸显政策路径的不确定性。多家顶级投行经济学家预计,今年要么降息两次,要么降息三次,从7月或9月开始。

富兰克林邓普顿固定收益首席投资官Sonal Desai表示:“市场对降息的定价明显过度。除非出现经济衰退,否则美联储最多再降息25个基点。”她补充道,由于市场在等待贸易政策更加明晰,美国国债收益率处于区间波动状态,“我认为在相当长一段时间内我们都无法得到明确的贸易政策信息。”

对货币政策更敏感的两年期美债收益率已从本月低点3.55%反弹33个基点。随着英美达成贸易协议提振风险偏好,加之特朗普暗示若谈判进展顺利可能降低对华关税,收益率在上周末前进一步攀升。

尽管调查显示关税公告引发短期通胀预期跳升,但交易员与政策制定者对长期通胀保持稳定的预期感到欣慰。纽约联储最新调查显示,一年期通胀预期升至2023年以来新高,三年期指标则创2022年以来最高水平。

汇编数据显示,市场预计4月CPI环比将回升0.3%。

先锋集团高级投资组合经理John Madziyire表示:“目前最令人沮丧的是,我们得到的就业和通胀数据实际上是滞后的。”并补充称,可能要到7月数据才会包含关税的影响。

他所在的公司更倾向于持有五到七年期的美国国债,“因为很明显,美联储不会主动降息。”

安联环球投资全球固定收益首席投资官Michael Krautzberger认为,只要确认物价上涨主要源于关税因素,美联储终将优先支持劳动力市场。但他警告,虽然通胀飙升可能是暂时的,央行仍需警惕其对就业和增长可能造成的持久影响。

贝莱德基本面固定收益组合经理David Rogal解读称:“鲍威尔明确表示,采取先发制人的行动是困难的,我认为这是关税这一特定政策组合以及其对通胀和增长的潜在影响的主要启示,这使得美联储需要更多信息。”

Rogal补充道:“如果失业率大幅上升,而通胀仍高于目标水平,市场的观点是,美联储将优先考虑稳定美国经济增长,而非控制通胀。”

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:于健 SF069