最强CXO弹性分支,启动

聚焦高成长公司,100000+ 投资菁英共同关注

医药研发外包(CXO)在 2025 年以来的医药行情中严重滞涨。

2025 年开年以来,创新药成为生物医药行业的最强分支,无论是港股创新药指数(931787)还是创新药 30 指数(931440)都取得了不错的涨幅,年度累计涨幅分别为 28.86%、12.2%。反观医药研发外包指数(884244),开年以来涨幅仅有可怜的 2.28%,形成了较为鲜明的对比(截至 4 月 30 日收盘)。

尽管目前国产创新药的崛起对行业 β 的改善,并不能像过去一样顺利的传导到 CXO 行业,分属两个不同的逻辑路线,但需要看到的是,国内的部分 CXO 龙头基本面在 2024 年开始触底扭转并在 2025Q1 出现强势业绩势头,同时当下高景气赛道 CXO 的成长性令市场为之侧目,有很强的向上攻击性和估值拔升的潜力。

2025 年 CXO 最强的弹性分支,必然是多肽。

GLP-1 市场张力远远超出想象,礼来替尔泊肽降糖和减重制剂 2024 年合计贡献 164.6 亿美元,2025Q1 贡献 61.5 亿美元,Jefferies 预计 2025 年替尔泊肽有望冲击 300 亿美元,这意味着全球需要更多的多肽原料药。

多肽 CXO 赛道的高景气还明确体现在药明康德的 2025Q1 业绩上,多肽寡核苷酸业务 TIDES 在 2024 年收入 22.4 亿元,同比增长 187.6%;2025Q1 收入高达 22.4 亿元,同比增长 187.6%,且截至 3 月末 TIDES 在手订单同比增长 105.5%。

无论是下游药品的需求,还是预示全年业绩的指南针 Q1 业绩,都彰显了 2025 年国内多肽 CXO 赛道爆发之势。

多肽 CXO 成长逻辑刚硬

当然,GLP-1 在全球多肽原料药规模扩张中扮演着举足轻重的角色,但除此之外肽类药物有着旺盛的生命力,比如 Protagonist/ 强生的口服多肽 Icotrokinra 在自免领域展现的强大潜力,以及新兴环肽领域带来的潜在巨大市场空间。

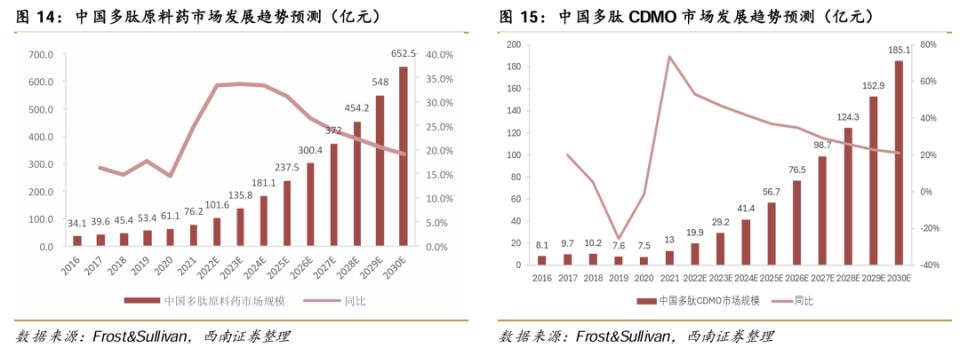

据数据统计,中国多台原料药的出口量占全球超过 30%,2023 年中国多肽原料药市场规模大约在 300 亿左右,预计 2030 年中国多肽原料药市场规模将达到 652.5 亿元。

有专家指出,国际市场上多肽原料药供应主要依赖于中国,即便是占一定市场份额的印度,其上游产业链配套不如中国完善,大量印度客户从中国购买 GLP-1 原料。

自 2010 年以来,中国和印度在 FDA 的多肽仿制药原料药 DMF 备案新增数量上已经超过欧洲和美国,而在 GLP-1 产品领域,中国原料药厂商在全球原料药供应链中占据重要地位。据医药魔方数据,截至 2024 年 10 月,司美格鲁肽在中国、美国登记的原料药厂家分别为 6 家、30 家,其中国内原料药厂家约 23 家。

中国多肽 CXO 受益于这波 GLP-1 药物爆发潮是极具确定的,至少 2025 年的业绩极为确定:

1)顺逻辑 - 司美格鲁肽、替尔泊肽过去曾一度被 FDA 列入短缺名单,其分别在 2025 年初、2024 年底解除,但司美格鲁肽在欧洲、中东等地区仍存在短期缺货,而替尔泊肽仍面临产能爬坡问题。可以看到,诺和诺德投资 41 亿美元北卡罗来纳州新建厂,重点生产司美格鲁肽;礼来在印第安纳州总投资近 90 亿美元,提升替尔泊肽 API 产能。

比如礼来往往委外 CDMO 的方式获取上游多肽原料药,其中主要供应商就包括药明康德;再比如金凯生科是诺和诺德口服司美格鲁肽的 SNAC 中间体(KDA01)供应商,其为 SNAC 合成工艺中的核心原料,可提升司美格鲁肽在胃部的生物利用度。

2)仿制药专利到期 - 2023 年利拉鲁肽全球专利到期,司美格鲁肽中国专利也将于 2026 年到期,度拉糖肽中国和美国的专利分别在 2026 年、2027 年到期,这些品种仿制药的出现将推动原料药市场规模的加速,更重要的是将推动欧美市场外的其他国家地区市场的爆发。

从诺泰生物近期与中东知名药企 Julphar 达成合作,将业务延展至中东、拉美和东南亚、俄罗斯等地就能看出;另外,圣诺生物也拿到了俄罗斯、东南亚等国家地区的大单,业绩爆发得到强有力支撑。

3)药品豁免 / 风险分散 - 市场担心原料药潜在地缘政治风险,目前美国对药品(包括原料药)在豁免清单内。另外,国内优质产能较为稀缺,短中期内印度、东南亚等地区的产能不具备替代的能力,外加其他欧洲、新兴市场需求增加,风险进一步减小。

目前行业估值未反应成长潜力

从 2025Q1 来看,CXO 龙头们包括药明康德、康龙化成、凯莱英等业绩呈现出反转趋势,同比增速靓丽,但 CXO 公司整体业绩分化,这也导致行业整体估值受到压制。

从上图 2025Q1 取得高双位数甚至三位数增长的 CXO 公司中,我们据下方的国投医药截至 4 月 24 日的估值表,可以看到这些公司对应 2025 年的动态市盈率水平都在 25 倍以上,这可能反应了市场对其今年成长性所给出的估值水平。

而多肽作为 2025 年年度最具成长性的细分赛道,行业内上市公司的动态估值水平远低于上述公司,这显然有极大的不合理性。

不妨罗列部分多肽 CXO 的动态估值水平进行展现:1)诺泰生物 2025Q1 归母净利润 1.53 亿元(yoy+130.10%),券商预计 2025 年利润在 5.6-5.7 亿元,目前 120 亿市值对应 20 倍动态市盈率;2)圣诺生物 2025Q1 归母净利润 4712 万元(yoy+186.06%),部分券商预计 2025 年利润在 1.75-2 亿元,目前 35.5 亿市值对应 19 倍动态市盈率。

多肽产业链 CXO 作为 2025 年业绩确定性最强和爆发力最强的赛道,龙头公司理应获得估值溢价。

两大弹性龙头公司的确定性

圣诺生物在 2025Q1 终于把业绩兑现出来,2025 年全年有望实现产能扩展和订单饱满带来的业绩和股价双击。

2025Q1 公司 GLP-1 类药物原料发货情况良好,司美格鲁肽和替尔泊肽发货量分别近 40 公斤;除了国际订单外,派格生物的 GLP-1 受体激动剂在年内上市后也将成为公司增量之一。

产能方面,2024 年底公司老车间最大产能在 400 公斤左右,而新车间产能在今年年初得到释放。据最新公司口径数据,随着 106、107、108 车间已运营,眉山工厂二季度投产,GLP-1 原料产能满产可达 2 吨,而眉山后续产能有望将进一步提升最大产能。

从订单情况来看,公司提到 2025 年的发货方向主要是俄罗斯、欧美等市场,俄罗斯订单为 2024 年中签订,更大的增量确定性是公司与东南亚药厂签订的 3.5 亿大订单,该订单当地批件将有望在 2025Q2 兑现(公司开始发货确认收入带来增量),以及南美、非洲市场的 GLP-1 及其他肽类产品相关增量也有望在 2025 年开始兑现。

2025Q2 的业绩预计将更加有持续性,公司最新交流口径中已经看到 Q2 较 2024 年相比有明确的增长;加上东南亚订单在未来批件落地发货后,公司收入端在原有订单基础上也将有望显著提升,环比 2025Q1 有一定确定性。更值得注意的是,随着产能和订单带来的规模扩大,公司盈利能力将上一个全新的台阶,以同行诺泰生物为例,2023 年、2024 年及 2025Q1 的毛利率分别为 60.97%、67.68% 和 70.2%,而净利率分别为 16.01%、24.61% 和 26.14%。

诺泰生物作为国内多肽 CXO 的龙头,过去已经在可持续的业绩增长中证明了自己,但公司 2025Q1 业绩证明公司还有 " 油 "。

2025Q1,公司收入同比增长 58.96%,而多肽类收入增长超 200%,展现出多肽业务超强的增长动力。另外,公司管理层指出:近期有利拉鲁肽到期后的全球覆盖及新兴市场商业化订单,还有司美的口服市场订单,完美验证了前文叙述的多肽 CXO 的核心增长逻辑。

订单和产能的双击保障业绩强势增长,车间 601 车间正式投产,实现多肽产能 5 吨 / 年;订单方面,公司公布在欧洲、北美、南美、印度及国内等 5 个区域签订相关重磅合作,随着产能爬坡这些增量订单将转化为新的业绩增量。

结语:当下多肽 CXO 赛道高景气和赛道选手们的业绩高确定性,过去一段时间被市场对 CXO 行业戴上 " 有色眼镜 " 所埋没,所以呈现出显著的低估水平,而今天行业板块的启动也仅仅是刚刚开始,这样有基本面支撑、业绩反转的赛道,终会被市场看见并修复错误。

我们哦 ~